民生宏观:隔夜利率低于1%的情况或难以持续,4月资金面的波动仍大

民生宏观 · 周君芝团队

要点

3月27日-3月31日是跨季前最后一周,但资金面出乎意料的宽松,债券市场整体情绪较好。

本周资金面整体仍宽松,隔夜利率再次跌破1%

本周资金面整体偏宽松。周二、周三两个交易日,DR001已经跌破1%,DR007仍维持在2%左右,尽管跨季因素扰动,但资金面整体较为宽松。

质押式回购成交规模一度高达7.5万亿,创年内新高。国有大型商业银行融出资金力度较大,值得一提的是,本周城商行质押式回购净融出资金体量相较之前有明显提升。

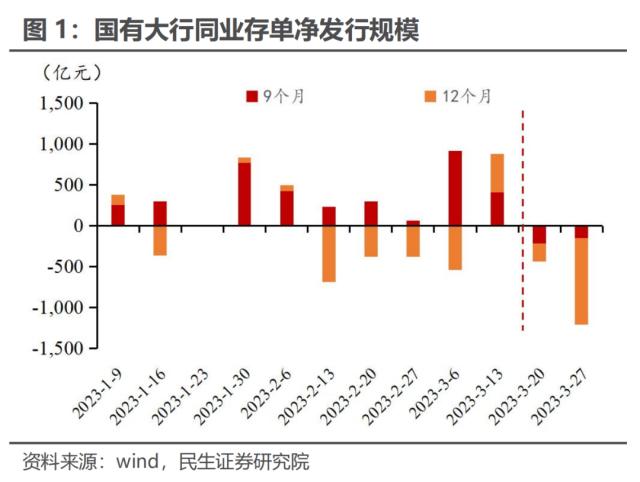

同业存单发行规模继续下降,国有大行发行规模创年内新低。本周同业存单发行规模2320亿元,续创春节后单周发行规模新低。其中,国有大型商业银行同业存单发行规模仅191亿元,创年内新低。

3月下旬资金面大幅转宽的可能原因之一:降准落地后,银行长期负债压力大幅缓解

2月资金面一度偏紧,突出现象就是国有大行的流动性紧张,对长期负债的需求较大,尤其是9个月及以上期限的同业存单发行规模较高。但自3月17日央行宣布降准以来,无论是9个月还是12个月期限的同业存单净发行规模均转负。降准缓解了银行长期负债的诉求,国有大行得以在货币市场持续大力度融出资金,推动了资金面在3月下旬转宽,同时资金利率波动收敛。

资金面大幅转宽的原因之二:财政对流动性由虹吸转为投放

春节后由于财政“多收少支”,导致财政端的净支出规模实际上低于往年,对流动性有一定的“虹吸”作用。

而根据往年经验,3月开始财政支出力度会逐步走强,尤其是财政自去年4季度以来持续“囤钱”,意味着今年3月投放力度可能偏强,而财政走款一般在下旬较为活跃,这也是3月下旬资金面转松的一个重要原因。

隔夜利率低于1%的情况或难以持续,4月资金面的波动仍大

3月下旬资金宽松,隔夜利率低于1%的现象并不会是常态,可能只是财政投放和降准等资金面利好因素,短期共振形成的结果。

一方面,后续信贷投放压力仍将对资金面形成制约。3月末票据转贴利率继续上行,反映信贷韧性较强,这种情况可能在4月持续,是后续资金面的利空因素。

另一方面,DR001可能逐步向DR007收敛。尽管央行在3月下旬加大逆回购投放,当前DR007仍在2%左右波动,但由于跨季等因素的扰动,而隔夜利率已经大幅偏离DR007,不排除后续央行可能会引导隔夜利率逐步向DR007收敛的可能性。

当前整体经济仍在复苏过程中,但与3月下旬如此宽松局面形成反差,同时加杠杆行为明显活跃,与经济持续复苏的趋势相悖,预期当前宽松局面很难持续,资金面边际转紧的概率较高,同时波动加大的趋势持续。

风险提示

地缘政治发展超预期;货币政策超预期;海外货币政策超预期。