P2P爆雷有望终结?抓好这根生命线,用黑科技瞄准高坏账

7月是多雨的季节,对于网贷P2P行业来讲,也是一个雨季,而且还伴随着“雷声”阵阵。如果说以往的平台暴雷是按月统计的话,现在可能需要按天来统计了,每天都有平台或跑路或清盘或提现困难。

人心惶惶,说的不仅仅是投资者,还有从业者。

01

一些行业风险,也是平台的暴雷特征

猫哥在以前的文章里也提醒大家警惕一些“易跑路”的平台,但是事实上,其实很多平台本身并没有主观上的跑路意愿,但也倒下了。

为什么呢?这些平台的“雷”,还要从内部找原因,这些原因既是行业风险,也是一些平台暴雷的特征,而这样的平台,投资者碰也不要碰:

? 让失信的人借到钱;

? 多头借贷严重;

? 底层资产劣质。

一般来讲,如果一个人一直借钱不还,那么作为个人来讲,下一次肯定是不会再借钱给他的,因为这就意味着有去无回。而在网贷平台也是一样,把钱借给失信之人,也就意味着肉包子打狗了,因为平台是一个中介角色,有借款就意味着另一端有投资,失信人不还钱,那么投资人就血本无归。

如果失信人能够频繁在这个平台上借到款,那么就意味着更多投资者的损失。而如果自己所投资的产品看起来很美丽,但是底层资产劣质的话,那么同样意味着对方并没有偿还能力,除了损失利息,还要做好损失本金的准备。

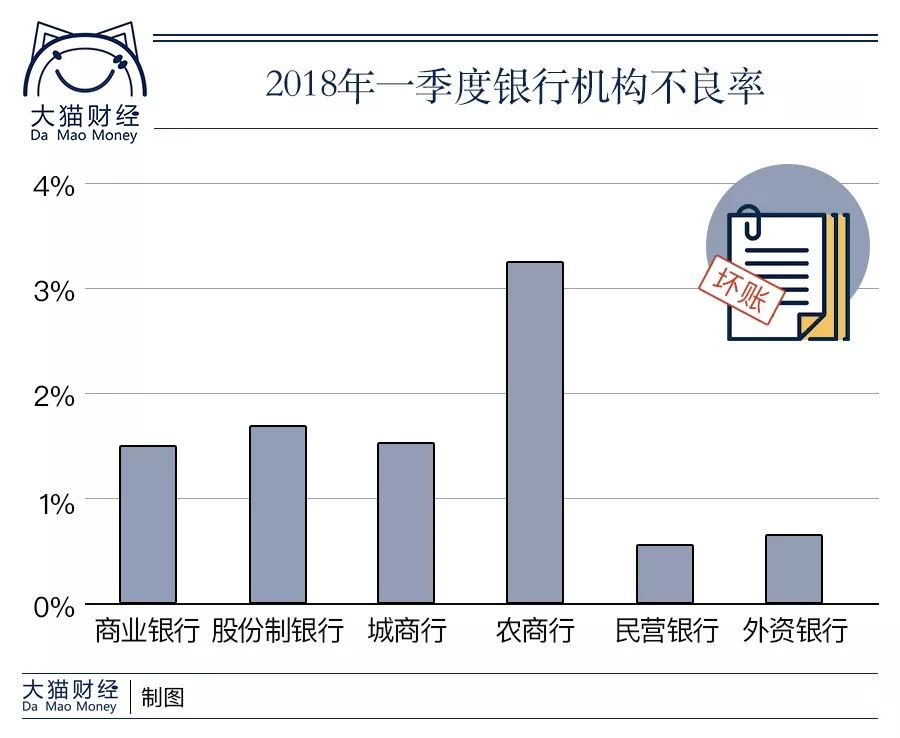

无论是失信人还是劣质公司,这些对应的结果是即便高如银行也避免不了的坏账,而P2P的平均坏账率则更高一些,如果按陆金所董事长计葵生所讲的13%-17%计算的话,那么也接近不良率最高的农商行的4倍。

而坏账的累积过程,就是风险酝酿的过程,到了那个临界点,暴雷是在所难免的。

02

风控能力才是平台的生命线

暴雷潮是网贷行业揭伤疤、露短板的时候,也同样是考验平台生存能力的时候。而这种生存能力,不仅体现在资金储备,更重要的是在于风控能力。

在传统的金融系统中,银行作为大户,对于融资方有优先选择权,却不能满足所有的融资需求,而P2P就是满足这些“被银行挑剩下的”融资需求,但是同时需要风险承受力较高的投资者。

这个时候,最需要的就是风险管控,而且可以说是平台的生命线。

在以往,平台选择在发生风险事件后,自行垫付投资者损失,但是在各种规范性政策出台之后,打破刚性兑付已经势在必行,也有平台选择了“隐性刚兑”,就是储备风险备用金。但是风险备用金本身也隐藏着风险:资金池嫌疑、变相担保,又将平台从信息中介变回信用中介,这在法律上其实是不允许的。

而另外一种则是现在越来越多的平台所采用的方法,就是建立和加强自己的风控体系,来从源头上杜绝风险事件的发生。而一般投资者始终关注的就是自己的资金安全问题,对于平台来讲是大量储备风险备用金还是源头上做好风控,这个选择题其实也不会很难。

尤其是对于一些互联网金融的头部平台,对于风控体系的建立可以说是不遗余力。

比如在本月初,捷越联合在其五周年的媒体沟通会上,就发布了其大数据风控智能平台“听风者”2.0版本,这是捷越风控平台的升级版,提升了其在风险识别、风险定价、资产管理与资产清收和获客等四个方面的能力。

尤其值得称道的是其风险识别能力,而大数据的挖掘和分析能力就体现出来了。

虽然一些数据都是大多数平台能够接触到的,比如征信等金融强相关数据以及电商、运营商、社交媒体、客户行为等金融弱相关数据,但是将这些数据碎片整合挖掘,可以做出一个相对完整和精确的客户画像,而这个画像对于甄别其信用能力、借贷情况等方面的信息,作用就非常大了。

如果说传统的风控排明雷的话,大数据风控可以有效地排暗雷,投资者的本金可以更安全。

03

金融科技方向符合监管趋势

当前的状况就像一场进行中的“扫雷游戏”。

备案实质性延期,据称是在讨论一个全国性的监管体系,但是在还没有一个统一监管标准的时候,输家在退出,而游戏中的平台能做的是尽可能地提升自身实力,接近行业趋势和高标准,向监管靠拢。

比如我们之前提到的捷越联合,它以及旗下的向前金服双双完成增资操作,实缴注册资本均由1亿元增至5亿元,实力大增。

而且捷越也在发力其他金融“黑科技”,除了“听风者”的风控体系,捷越还建成了大数据平台“银河”、数据仓库“北斗”、商业智能服务平台(SAAS BI)“司南”,这四大平台各有分工:

● “听风者”上线后客户逾期情况大为改观,逾期客户占比下降了近四成;

● “银河”大数据平台,具备海量数据的存储、查询和实时处理分析能力,可实现秒级响应;

● “北斗”将以往耗时两天的数据提取缩短为秒级响应;

● “司南”则从多维度透视业务,强化可视化、预警化,赋能运营人员更强的数据能力。

此外捷越还在AI方面颇有建树,其推出的AI智能引擎,融合数据、神经网络和深度学习等维度,集机器学习、知识图谱、360画像等技术于一体,在反欺诈、贷后监测、失联修复、智能营销等方面发挥着重要作用。

而从目前的趋势来看,金融科技对金融行业尤其是网贷平台而言是一个重要的抓手,而且最重要的是符合网贷监管的趋势,毕竟网贷这种平台是根植于互联网的。

中国人民大学法学院副院长、金融科技中心主任杨东在接受电视节目连线的时候表示,行业在成熟,监管模式也应该转变,提倡“技术驱动型监管”——“建立一个全国的大数据监控体系,在原有的监管体系和监管方法基础之上,要有新的一些监管思维、监管手段和监管模式,要通过科技手段来加强监管,大数据的风控体系和大数据的信用体系的建设,这才是根本和方向趋势。”

而在未来,无论是行业的内生发展还是外部监管,网贷P2P行业都将趋向于一个成熟的体系,平台有序发展,监管松紧有度,而投资者能够对自己手里的钱负责。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。